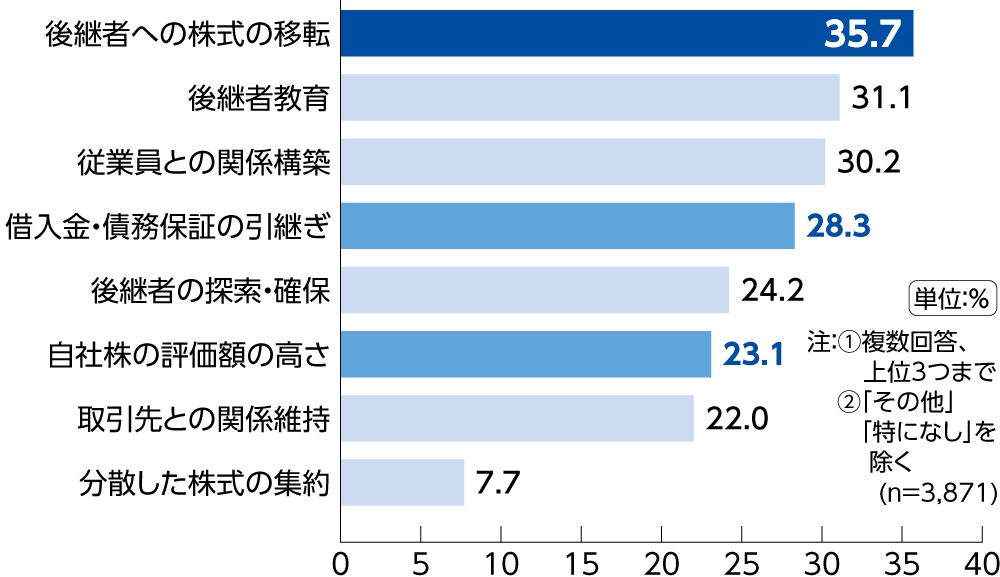

「後継者への株式の移転」が約4割、株式移転に関連する「自社株の評価額の高さ」も約2割となっています。また、「借入金・債務保証の引継ぎ」も約3割の企業で課題となっています。

日本商工会議所「事業承継に関する実態アンケート」調査結果

(2024年3月22日)を基にかんぽ生命が作成

親族内で事業承継を行う場合には、自社株評価や遺産分割協議をあらかじめ実施することで円満な引き継ぎが実現します。持株会社を設立する場合はまとまった資金が必要になるので、金融機関と協議しながら実施される場合が多いようです。

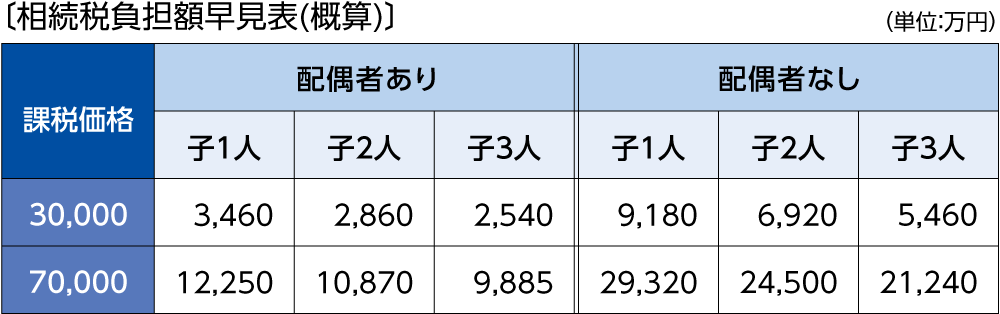

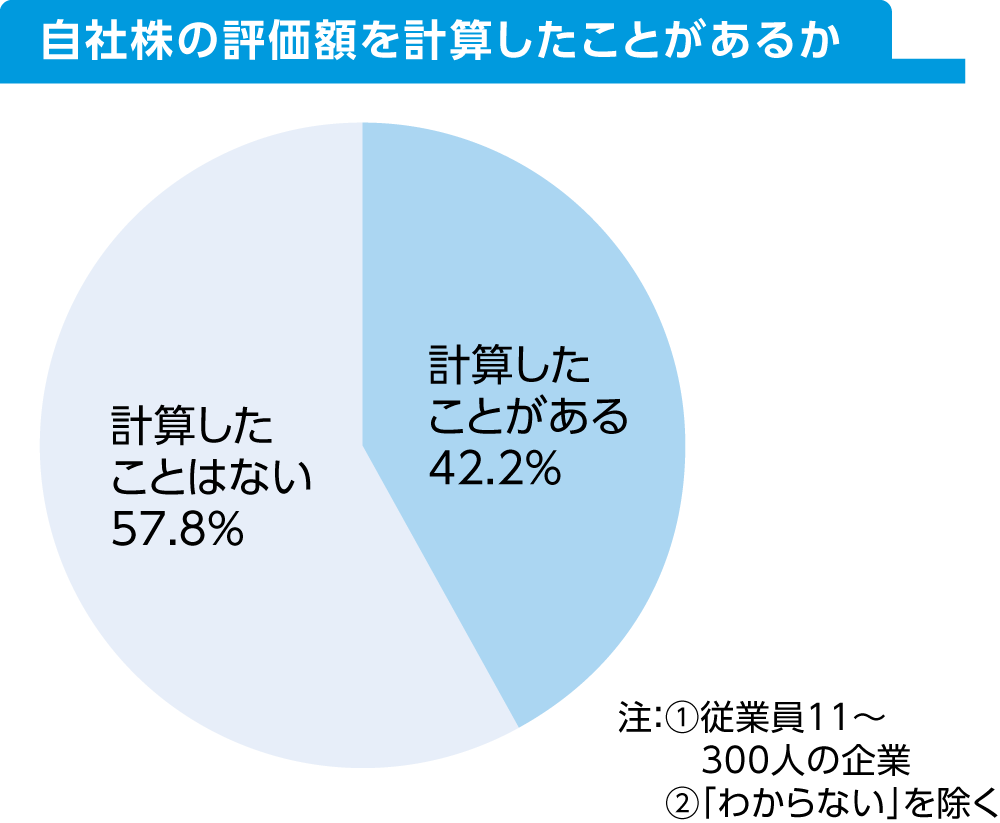

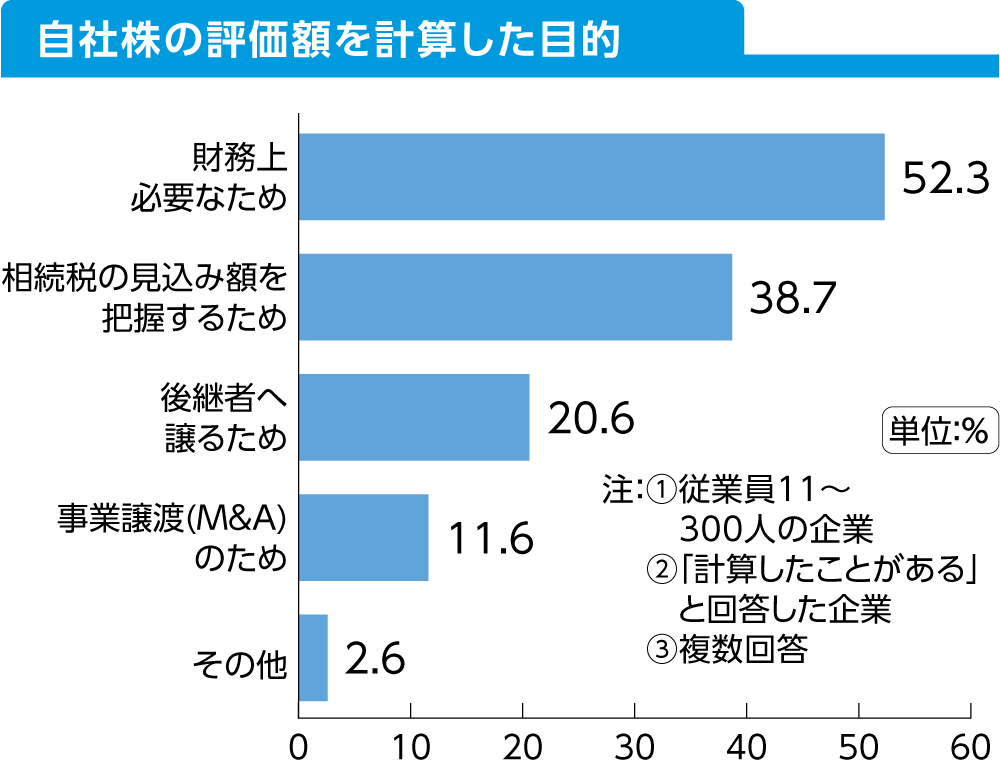

エフピー教育出版 「令和4年 企業経営と生命保険に関する調査」を基にかんぽ生命が作成

エフピー教育出版 「令和4年 企業経営と生命保険に関する調査」を基にかんぽ生命が作成

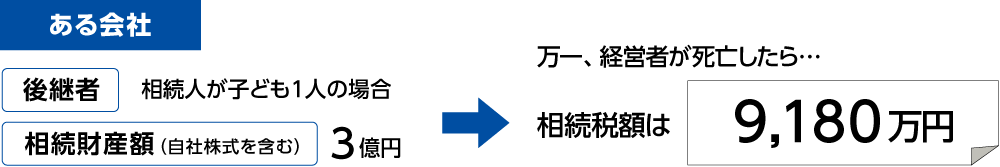

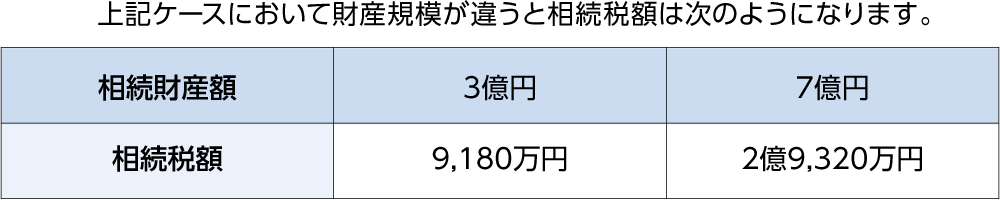

親族内での承継は、経営者の退職慰労金支給と後継者の自社株買取のための財源確保が必要です。親族外承継、第三者承継(M&A)の場合も、後継者の資金準備が必要となります。予定していた事業承継を実施する前に、不測の事態が生じた場合の資金準備を検討する必要もあります。

ⅢW 2025.10 17377